企业如何进行有效的税收筹划?

企业在运营过程中,合理进行税收筹划不仅能够降低税负,还能提高经济效益。税收筹划,又称合理避税,是在法律规定的范围内,通过一系列策略和方法减少税收负担,尽可能取得节税的经济利益。下面,我们将详细介绍企业如何进行税收筹划的各个方面,帮助企业更好地理解和实践这一重要管理活动。

1. 利用税收优惠政策

利用税收优惠政策是企业进行税收筹划的重要手段。不同地区和不同行业有不同的税收优惠政策,企业可以通过选择合适的投资地区和行业来享受这些优惠。例如,高新技术企业可以享受研发费用加计扣除、所得税减免等优惠政策。在选择投资方向时,企业可以优先考虑那些能够得到政府支持的领域,以降低税负。

2. 合理利用企业组织形式

企业可以通过合理利用不同的组织形式进行税务筹划。例如,成立分公司或子公司可以根据经营和税收政策的不同,优化纳税结构,降低整体税负。对于跨国企业而言,通过设立海外子公司并利用不同国家的税收优惠政策,也可以有效降低整体税负。同时,企业还可以通过内部交易定价策略,进一步优化税务结构,实现税务负担的均衡分布。

3. 折旧方法与存货计价

折旧是为了弥补固定资产的损耗而转移到成本或期间费用中的一部分价值。采用不同的折旧方法,所需缴纳的所得税税款也不相同。企业可以根据自身所处的不同纳税期以及盈亏情况,选择不同的折旧方法,以最大化成本费用的抵税效应。

类似地,选择不同的存货发出计价方法会导致不同的销货成本和期末存货成本,从而影响企业利润和各期所得税额。企业应根据具体情况,选择最合适的存货计价方法,以最大化节税效果。

4. 收入确认时间与费用扣除

企业在销售方式上的选择会影响资金的流入和收益的实现,同时也会影响税法上收入确认的时间。通过选择适当的销售方式,控制收入确认的时间,可以合理归属所得年度,延缓纳税,获得税收利益。

费用列支是应纳税所得额的递减因素。在税法允许的范围内,企业应尽可能地列支当期费用,减少应纳税所得额,合法递延纳税时间。例如,合理利用税法规定的可扣除项目,如研发费用、广告费用等,可以降低应纳税额。

5. 利用税率与税基筹划

企业可以通过了解并应用不同税率的适用范围,选择更有利的税率进行筹划。此外,还可以通过合理安排经营活动、选择会计政策等手段,分解税基,降低应纳税额。例如,通过合理安排收入和支出的时间,推迟纳税义务,可以有效降低税负。

6. 税务筹划的合法合规性

税收筹划必须在合法合规的前提下进行,避免违反税法规定和产生税务风险。企业应遵循《中华人民共和国税收征收管理法》等相关法律法规,不得擅自作出与税收法律、行政法规相抵触的决定。

税务筹划需要在法律允许的范围内进行,合理利用税收优惠政策,而不是通过违法手段避税。企业可以通过聘请专业的税务顾问,深入研究最新的税法规定,确保所有操作合法合规,最大化享受政策红利。

7. 利用财务管理软件进行税务筹划

随着技术的发展,财务管理软件在税务筹划中发挥着越来越重要的作用。一款高效、便捷的财务管理软件可以帮助企业实现精细化的税务管理。例如,用友畅捷通的好会计软件集成了多种功能模块,如发票管理、费用报销、报表分析等,能够满足企业从基础记账到高级分析的各种需求。

通过智能识别技术,好会计软件能够自动分类处理各类票据,大大减轻财务人员的工作负担。更重要的是,好会计软件内置了最新的税法政策库,能够实时提醒用户关于税收优惠的信息,帮助企业及时调整税务筹划方案。此外,好会计软件还提供国际税收协定查询功能,帮助企业规避双重征税风险,成为企业税务筹划不可或缺的工具。

8. 知名企业税务筹划案例

了解知名企业的税务筹划案例,可以帮助企业更好地学习和借鉴税务筹划的经验。例如,某跨国科技公司通过设立海外子公司,利用不同国家的税收优惠政策,有效降低了整体税负。同时,通过合理的内部交易定价策略,进一步优化了集团内部的税务结构。

某大型制造企业在资产重组过程中,通过精心设计的交易结构,实现了资产的优化配置,并最大限度地减少了税务成本,为后续的战略转型奠定了坚实基础。这些成功案例表明,税务筹划需要结合企业实际情况,灵活运用各种策略和方法,以实现最佳的节税效果。

9. 税务筹划的启示与建议

税务筹划需要企业具备敏锐的洞察力和专业的操作技巧。企业应定期评估税法变动,及时调整税务筹划方案,以适应不断变化的政策环境。同时,加强与税务顾问的合作,深入研究最新的税法规定,确保所有操作合法合规。

此外,企业还应建立完善的税务风险管理机制,定期进行税务风险评估,及时发现和解决问题,避免潜在的税务风险。通过科学合理的税务筹划,企业不仅可以降低税负,提高经济效益,还能提升竞争力和市场地位。

结语

企业在进行税收筹划时,应合理利用税收优惠政策,合理选择企业组织形式,优化折旧方法与存货计价,控制收入确认时间与费用扣除,合理利用税率与税基筹划,确保税务筹划的合法合规性,利用财务管理软件进行高效管理,并借鉴知名企业的成功案例。通过这些方法,企业可以在合法合规的前提下,实现税负的降低和经济效益的提升,为企业的长远发展奠定坚实基础。

希望以上内容能够帮助企业更好地理解和实践税收筹划,助力企业在激烈的市场竞争中占据有利地位。

- 上一篇: 深海挑战!保卫萝卜第12关全攻略,金萝卜完美通关秘籍

- 下一篇: 微信拍一拍如何自定义文字内容

-

税务筹划节税实战指南:揭秘高效节税的具体策略资讯攻略02-23

税务筹划节税实战指南:揭秘高效节税的具体策略资讯攻略02-23 -

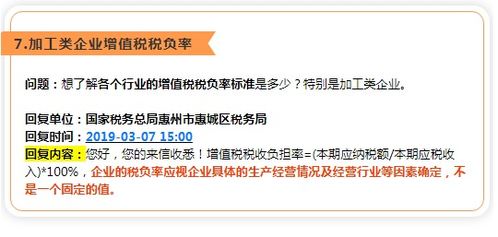

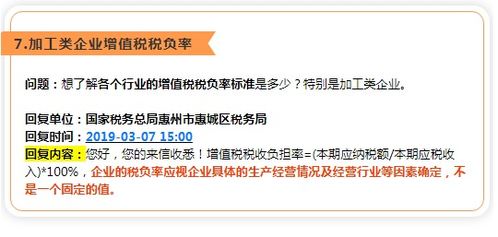

税负率是如何计算的?资讯攻略12-07

税负率是如何计算的?资讯攻略12-07 -

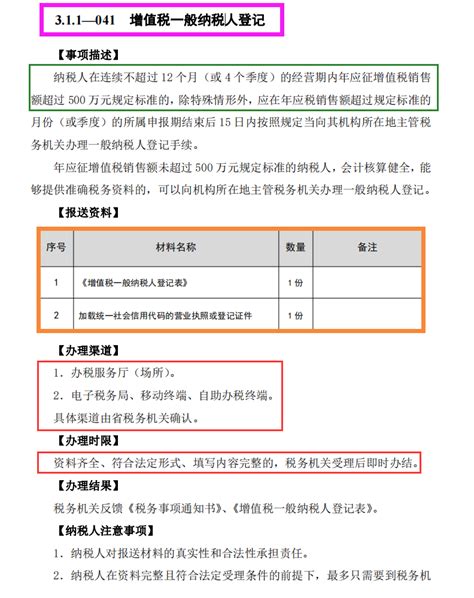

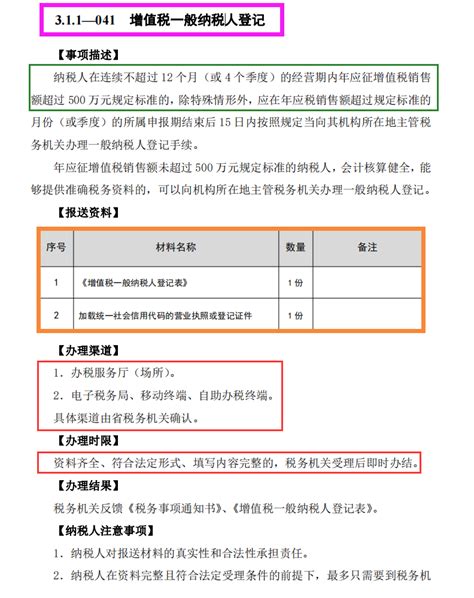

一般纳税人如何操作增值税申报?资讯攻略11-15

一般纳税人如何操作增值税申报?资讯攻略11-15 -

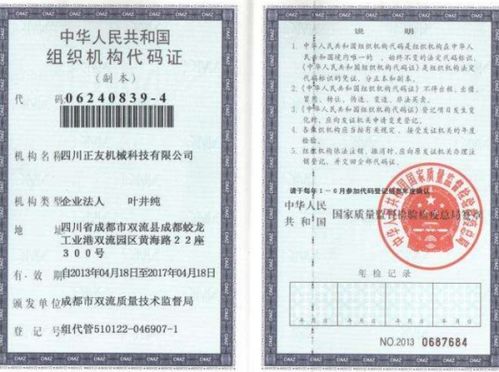

查询公司单位性质的方法资讯攻略01-14

查询公司单位性质的方法资讯攻略01-14 -

离岸公司注册:优势与劣势全解析资讯攻略11-23

离岸公司注册:优势与劣势全解析资讯攻略11-23 -

怎样有效进行员工招聘工作?资讯攻略01-23

怎样有效进行员工招聘工作?资讯攻略01-23